(原标题:合肥曾“房价涨幅全球第一” 如今12家银行“停贷”二手房!)

安徽合肥,一度是国内甚至全球房价高速上涨的“领头羊”。2016年,合肥的房价涨幅超过40%,被胡润研究院列为“房价涨幅全球第一”。

然而,到了2018年,合肥楼市走入下行通道。2019年上半年,合肥楼市迎来了“小阳春”,量与价均有回暖。

但最近,有媒体报道,合肥18家银行中,首套房贷利率上浮20%是主流;并且已有12家银行不做二手房贷款了,甚至还有部分银行停止新房贷款。

“着急贷款买房,银行却不接单”,这是真的吗?

合肥12家银行停贷二手房

据央视财经报道,合肥市民程女士今年6月份将自己手中一套房产卖出,房屋抵押过户手续已经全部完成,就等着买家贷款审批结束拿到房款了。但是近期,多家银行停止二手房贷款的消息,让她开始担心起来:我和对方签了合同,过了户,也做过抵押了。现在就担心银行贷款下不来,我什么时候才能拿到钱?或者就贷不下来了,违约了我怎么办呢?

针对程女士担心的问题,央视财经记者电话联系了几家银行。部分相关银行表示,房贷政策没有变化,之所以出现“停贷”,原因是银行月末额度不足。?

华夏银行:行里面下的政策,(二手房贷款)现在不做了。

中国邮政储蓄银行工作人员:暂时不行,后面要等通知,暂时没有额度,所以不受理。

杭州银行工作人员:你要问中介和杭州银行有没有合作,如果有我们可以给你做,没有的话现在也做不了。

光大银行工作人员:现在暂时不做二手房。

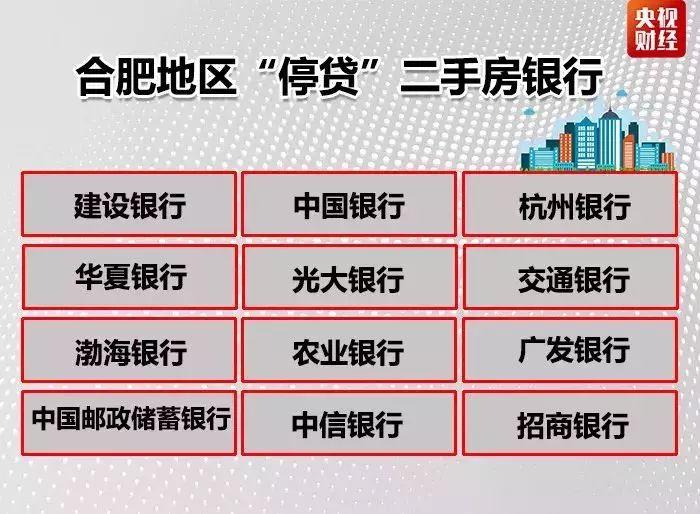

据了解,合肥地区已有12家银行不做二手房贷款,分别是:建设银行、中国银行、杭州银行、华夏银行、光大银行、交通银行、渤海银行、农业银行、广发银行、中国邮政储蓄银行、中信银行、招商银行。

其中,杭州银行和华夏银行也停止了新房贷款。

图片来源:央视财经 《中国房地产报》也报道称,暂停二手房贷款并不是由于出台了相关政策,只是部分银行额度用完。

与此同时,合肥目前各大银行利率全面上浮,基本维持在上浮20%~30%区间,房贷利率约在5.88%~6.37%范围,这一利率水平相比全国平均水平5.423%高出了0.457%~0.947%。

易居研究院智库中心研究总监严跃进在接受《中国房地产报》采访时表示,二手房暂停房贷是一个非常强的信号。一手房提供贷款因为银行和部分开发商有一定合作,因此仍有额度的银行不会盲目暂停;但二手房房贷申请是由中介撮合,中介机构影响力是不能和开发商比的。所以在当前房贷政策收紧的形势下,往往二手房更容易收紧。

据央视财经报道,业内人士表示,各家银行房贷政策收紧,增加了当地房地产交易的风险。

今年上半年合肥楼市量与价均有回暖

回顾2016年,当时,合肥楼市还以“疯狂”的面貌示人。2017年1月,胡润研究院发布的全球房价指数显示,合肥房价由于涨幅超过40%,位居2016年“全球房价涨幅第一”。

随后,调控政策不断深入,合肥楼市开始降温,到了2018年,特价房、首付分期、全民经纪人、精装变毛坯等现象也开始层出不穷。一些不遵守市场规则、违规销售的楼市乱象也随之产生。去年,合肥两起热门项目“降价未遂”事件引发了全国关注。

今年以来,合肥出台了一系列政策,专门针对各种乱象。

例如,7月30日,安徽省合肥市住房保障和房产管理局官方微信公众号“合肥市房产局”发布消息称,合肥市召开房地产市场稳控工作会议,会议提出对引发三次及以上群访群诉事件且未有效处置的房企,适时采取暂停供地、暂停预售、暂停网签措施;并从严控制银行贷款、从严控制预售资金、从严控制备案价格。

根据新安大数据研究院统计, 1-6月合肥市(不含三县及巢湖、庐江)住宅网签累计成交29424套,同比涨14.6%;成交面积343.63万平方米,同比涨21.7%;均价为16586.3元/平方米,同比涨6.5%。量与价均有回暖。 诸葛找房副总裁苑承建在接受《中国房地产报》采访时表示,“停贷二手房会影响到很多刚需人群,导致他们丧失购买能力,抑制市场活跃度。现在,手中现金不够的刚需人群只能去购买新房,但新房项目目前多在偏远郊区,配套不足。”

严跃进提醒,二手房的贷款如果无法办理,反过来可能会影响部分换房需求,进而影响一手房交易。

定价办法彻底变化

房贷利率怎么走?

据经济日报统计,自中央政治局会议明确提出“不将房地产作为短期刺激经济的手段”以来,不少热点城市房贷利率上调的步伐变得越来越快、越来越急。在从严从紧的调控政策下,下半年房价走向已不难判断——房价想抬头,真的很难!

首先,监管始终保持高压态势。今年以来,中央以及各部门多次重申坚持房住不炒,防止楼市大起大落,监管始终保持高压态势。多地对楼市波动“露头就打”的决心也是从未改变。

其次,房贷利率上涨影响不可低估。随着热点城市房地产贷款利率上升,势必增加购房成本,抑制一部分投机需求。

再次,调控手段升级,房地产融资难上加难。金融政策配合从源头控制开发贷款规模,严防资金违规流入楼市,必将倒逼开发商谨慎拿地,加速“去库存”。

此外,就在8月25日下午,央行宣布新的房贷利率定价办法:自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。

央行有关负责人表示:定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限LPR(按8月20日5年期以上LPR为4.85%);二套个人住房贷款利率不得低于相应期限LPR加60个基点(按8月20日5年期以上LPR计算为5.45%),与当前我国个人住房贷款实际最低利率水平基本相当。 同时,人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。

对此,如是金融研究院高级研究员杨芹芹和宋赟分析称:

长期看,房贷利率不能再低,可能更高。实际上,即使旧政策首套和二套利率有参考和下限,目前全国的平均房贷利率是远高于旧基准的,7月最新数据首套平均5.44%,二套5.76%,分别是基准的1.11倍和1.18倍。所以,在“房住不炒”基调下,房贷利率新政有下限、没上限,利率可能会更高。7月30日政治局会议强调“不将房地产作为短期刺激经济的手段”后,全国房贷利率开始反弹,重回上行趋势。 房贷利率不是改革式“降息”的目标范围,会被隔离出来。上周央行公布的LPR形成机制,是改革式“降息”降的关键一步,这次LPR改革主要是为了降低实体企业融资成本,新LPR首次报价下降6BP,但主要是为了引导资金流向实体企业。房贷利率改革后,房贷利率被隔离,不会随着基准实时变化,有利于房地产市场的稳定。改革式降息不是针对房地产市场的,对房价利好有限。